В глобализирующейся экономике у франчайзинга особая роль. Поэтому у многих предпринимателей возникают закономерные вопросы о возможности взять банковский кредит на открытие бизнеса по франшизе, об условиях такого кредитования, в том числе в крупнейших отечественных банках.

Условия получения кредита для франшизы

Специализированных кредитов на бизнес по франшизе нет. Все попытки банков (Сбербанк, ВТБ) за последние несколько лет запустить такой продукт были неудачными: франчайзи разорялись и не могли гасить кредиты. Однако это не означает полный отказ банков работать с темой франшизы. На сегодняшний день у любого предпринимателя-франчайзи есть две возможности.

Первая — взять обычный потребительский кредит в качестве физлица и на эти деньги купить франшизу, организовав бизнес по франшизе прямо с нуля. В этом случае к услугам предпринимателя — широчайшее предложение банковской «розницы», где вежливые люди будут интересоваться составом семьи, жилплощадью в собственности, маркой автомобиля и т. п. Главная задача — «вписаться». Это и окажется кредитом на открытие бизнеса по франшизе.

Вторая возможность — воспользоваться программами кредитования бизнеса, однако этот вариант неприменим для старта, его можно использовать лишь в случае, когда бизнес проработает от 6 до 12 месяцев и покажет прибыль.

Согласованная банком сумма кредита зависит от предпринимательских и финансовых параметров заемщика, а также качества вносимого им залога. Значения сумм кредита варьируют в диапазоне от 100 000 до 10 млн рублей.

Заемщик традиционно должен:

- иметь гражданство (резидентство) РФ;

- вести легальную предпринимательскую деятельность и осуществлять ее не менее полугода;

- иметь неотрицательную кредитную историю;

- представить альтернативные источники дохода либо ликвидный залог.

Привлечение заемщиком поручителя с хорошей кредитной историей приветствуется.

Пакет документов для оформления кредита

Для формирования кредитного дела компания (ИП) предоставляет в виде заверенных копий:

- паспорт руководителя организации и приказ (решение) о вступлении в должность;

- документ о госрегистрации;

- документ госреестра юридических лиц (госреестра индивидуальных предпринимателей — для ИП);

- выписки с актуальных расчетных счетов;

- отчетность по финансам и налогам за релевантный период — от 3 месяцев до года;

- лицензии, если бизнес лицензируемый;

- документы по вносимому имущественному залогу;

- документы поручителей: паспорта, справки о доходах, документы о предоставляемом залоге и прочие;

- свидетельство ИНН;

- прочие персональные данные ИП, если потребует банк;

- документальное подтверждение доходов (3-НДФЛ или 2-НДФЛ — для ИП).

Также банку для принятия решения обычно требуются:

- бизнес-план, содержащий расчеты окупаемости вложений на среднесрочную перспективу (календарный год и более);

- письменное согласие франчайзера на сотрудничество;

- документы-подтверждения итоговой стоимости бизнеса.

В каких банках можно взять кредит на бизнес по франшизе

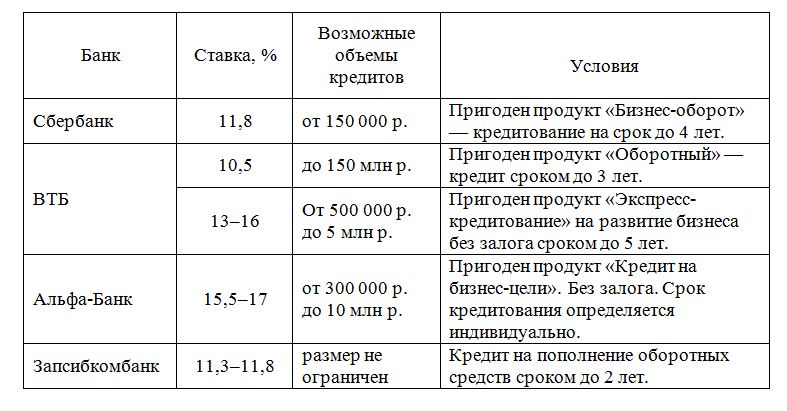

Стоит признать, что кредит на бизнес по франшизе выглядит как весьма конъюнктурный продукт: с одной стороны, банку престижно с ним работать, с другой — рискованно. Поэтому формально (и реально) для кредитования бизнеса по франшизе придется получать кредит на развитие бизнеса. Крупнейшие банки, кредитующие развитие бизнеса, представлены в таблице: