Формально банк вам может отказать по одной из четырех причин: политика банка, избыточная долговая нагрузка заемщика, кредитная история и несоответствие информации при проверке анкетных данных. Проще всего узнать причину отказа у сотрудника банка. Если сотрудник не знает, ищите причину в кредитной истории.

Формально банк вам может отказать по одной из четырех причин: политика банка, избыточная долговая нагрузка заемщика, кредитная история и несоответствие информации при проверке анкетных данных. Проще всего узнать причину отказа у сотрудника банка. Если сотрудник не знает, ищите причину в кредитной истории.

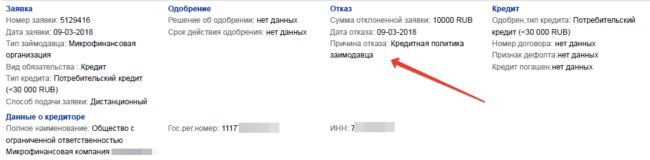

В кредитной истории причины отказов отображаются в «информационной части». Находите нужную заявку и смотрите, какой комментарий указал кредитор.

Теперь разберемся, как расшифровать формальные банковские причины и что с ними делать.

Не дают кредит из-за кредитной политики заимодавца

Под размытым определением скрываются десятки причин: низкий доход, адрес проживания или испорченная кредитная история. Чтобы не теряться в догадках, запросите кредитный или социодемографический скоринг.

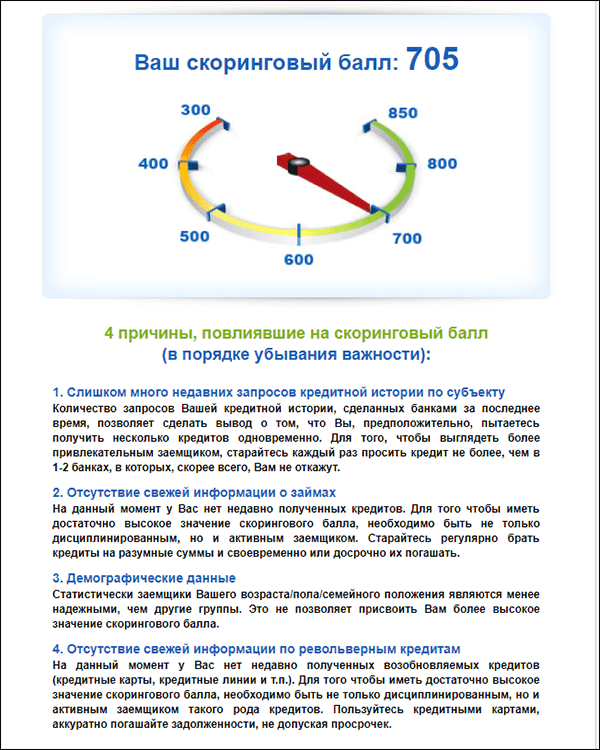

Кредитный скоринг поможет тем, кто уже брал кредиты или микрозаймы. Этот скоринг анализирует кредитную историю и оценивает ее качество в баллах.

пример кредитного скоринга

пример кредитного скоринга

Если стрелка указывает на зеленую зону, у вас высокий шанс получить кредит на выгодных условиях. Желтая зона — кредит возможен на условиях, выгодных банку: залог, поручители, высокая ставка, дорогая страховка. Красная зона — лучше не тратить время на попытки кредитования в банке. Обратитесь в микрофинансовую организацию или в кредитный кооператив. У них требования к заемщикам ниже.

Получить кредитный скоринг

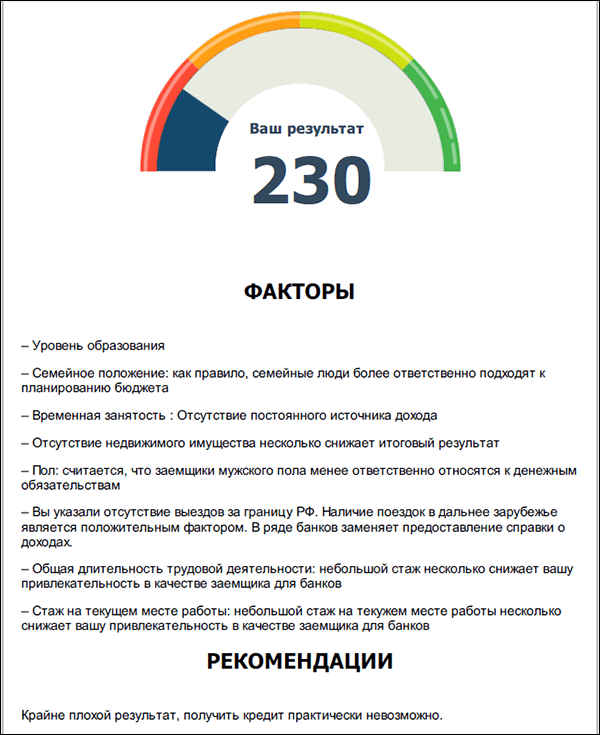

Социодемографический скоринг поможет заемщикам без кредитной истории. Он анализирует социодемографические параметры: пол, возраст, доход, рабочий стаж, поездки за границу, семейное положение. Именно по этим параметрам банки оценивают заемщиков, которые не брали кредиты.

пример соцдем скоринга

пример соцдем скоринга

Цветовое обозначение похоже на кредитный скоринг. Красный — очень плохо, зеленый — хорошо. В блоке «Факторы» перечислены причины балла.

Многие проблемы социодемографического скоринга «лечатся» временем. Короткий рабочий стаж через пару лет станет нормальным, женились — скоринговый балл пошел вверх, съездили за границу — еще плюс к кредитоспособности.

Получить соцдем скоринг

Не дают кредит из-за высокой долговой нагрузки

Банк откажет в кредите, если сочтет ваш доход недостаточным для выплаты кредита.

Банк оценивает платежеспособность так: из суммы ежемесячного дохода вычитаются ежемесячные выплаты по текущим кредитам плюс выплаты по предполагаемому кредиту. Если на жизнь остается меньше 30-50% (в зависимости от размера дохода), в кредите откажут.

Чтобы получить кредит в случае закредитованности:

- запросите меньшую сумму;

- сообщите о дополнительном доходе;

- погасите взятые кредиты.

Учтите, что дополнительный доход придется доказать. Если сдаете в аренду квартиру, принесите действующий договор с арендаторами. Если где-то подрабатываете, попросите у работодателя трудовой договор или контракт.

Не дают кредит из-за кредитной истории

Банк откажет в кредите, если ваш опыт кредитования характеризует вас как ненадежного заемщика. Кредитную историю портят просрочки, микрозаймы, частые заявки на кредит и ошибки.

Первым делом проверьте свою кредитную историю на ошибки. Бывает, что кредитор не заносит актуальную информацию в кредитную историю. Например, вы закрыли кредит, а в кредитной истории он значится открытым, или хуже — просроченным. Если встретите такие ошибки, обращайтесь в кредитную организацию и просите исправить ошибку.

Получить кредитную историю

Другая причина отказов — просрочки платежей по кредитам. С активными просрочками ни одна финансовая организация, даже МФО, не даст деньги. Просрочки в прошлом тоже портят кредитную репутацию. Особенно в трех случаях:

- пропущен платеж больше чем на месяц;

- пропущены платежи по последнему кредиту;

- просрочка допущена в течение последнего года.

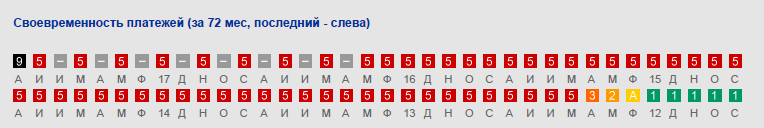

Так выглядят просрочки платежей по одному кредиту

Так выглядят просрочки платежей по одному кредиту

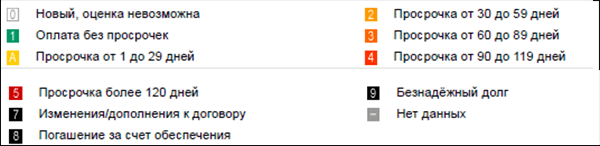

Квадраты обозначают месяцы, цвет — глубину просрочки.

От просрочек нельзя избавиться, но их можно нивелировать. Для начала закройте активные просрочки — те, по которым набегают пени. Затем медленно восстанавливайте репутацию надежного заемщика новыми кредитами или микрозаймами. С плохой кредитной историей можно попробовать взять кредит на бытовую технику или оформить кредитную карту. Если не получится, обращайтесь в МФО за микрозаймом.

Не частите с микрозаймами. Один или два в год — нормально. Чаще брать опасно, потому что банк сочтет, что у вас нестабильный заработок и не всегда хватает денег до зарплаты.

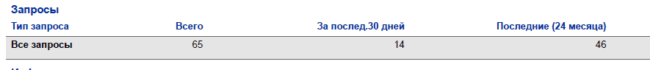

Еще один тревожный сигнал для банка — частые запросы на кредитование. Все ваши заявки на кредит отражаются в кредитной истории. Если таких заявок больше пяти в месяц, то банк воспримет это как острую нехватку денег и в целях предосторожности откажет в кредите.

Запросы в титульной части кредитной истории НБКИ. Больше пяти запросов в месяц — плохо.

Не дают кредит из-за расхождения в информации

При обращении в банк за кредитом вы заполняете анкету. Если вы ошибетесь в анкете, и ошибка всплывет при банковской проверке, в кредите откажут. Вы можете неверно указать адрес или телефон, пропустить букву в фамилии, указать недействительного оператора. Банк тщательно проверяет анкету, поэтому не пытайтесь приукрасить биографию или исказить данные.

Как искать причины банковских отказов

- Выясните формальную причину у сотрудника банка или в кредитной истории.

- Если причина связана с кредитной политикой банка, запросите кредитный или социодемографический скоринг. Кредитный — если брали кредиты или микрозаймы. Социодемографический — если берете кредит впервые.

- Если причина в высокой кредитной нагрузке, запросите меньшую сумму кредита или подтвердите дополнительный доход.

- Если причина в кредитной истории, изучите ее и найдите проблемные места. Встретите ошибки — просите кредитора их исправить. Устраните активные просрочки и нивелируйте их исправно выплаченными кредитами. Не частите с микрозаймами и заявками на кредит.

- В случае расхождения информации обратитесь в другой банк и тщательно проверьте анкетные данные.